【光大海外&互联网】云音乐(9899.HK)2022年业绩点评

报告标题:《利润端超预期改善,内容生态持续完善——云音乐(9899.HK)2022年业绩点评》

报告发布日期:2023年2月24日

分析师:付天姿(执业证书编号:S0930517040002)

联系人:杨朋沛

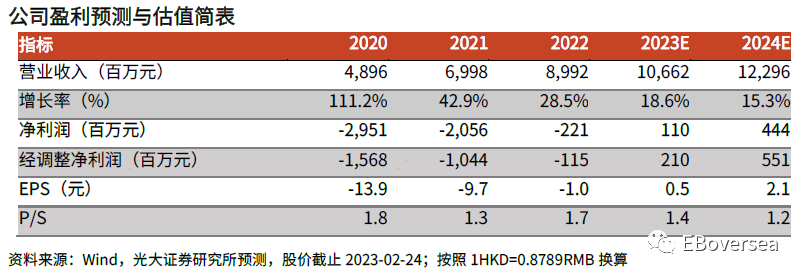

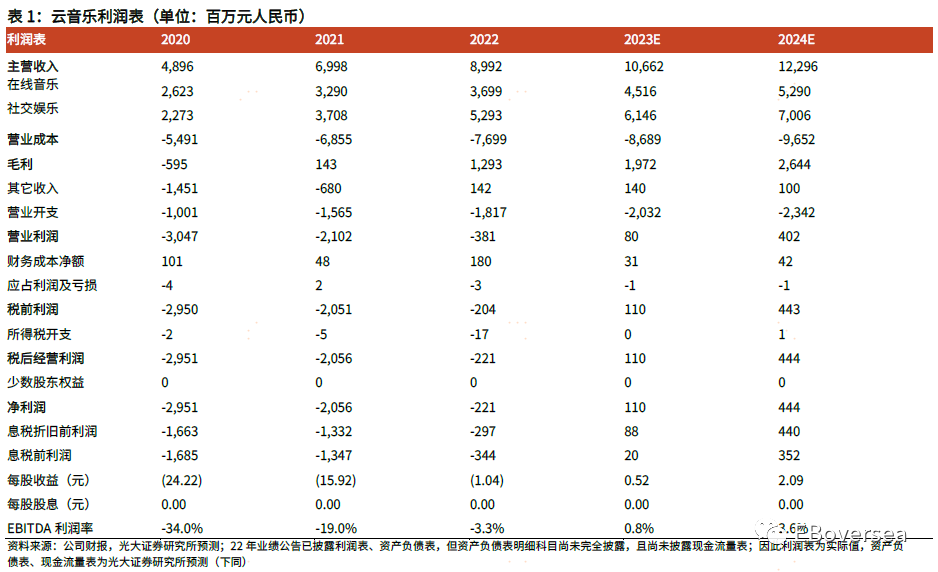

事件:2月23日,公司发布22全年业绩,22年实现营收89.9亿元,同比上升28.5%;毛利润12.9亿元(vs 21年1.4亿元),毛利率逐季改善,全年大幅提升12.4pct至14.4%,系内容授权成本优化所致;22年调整后净亏损1.1亿元,21年亏损10.4亿元,同比大幅收窄89%。

点评:在线音乐收入增长稳健,平台不断强化构筑庞大音乐内容库。1)22年在线音乐实现收入37.0亿元(yoy+12.4%),其中会员订阅收入30.4亿元,同比提升30.2%。会员订阅量价双升,月平均活跃用户数同比增长4%至18940万人,付费用户数同比增加32%至3830万人,对应付费率达20.2%;月平均ARPPU为6.6元,同比虽略有下滑,但仍逐季改善,系定价优化措施及扩大会员权益所致。2)公司持续补充重要内容版图,22年11月24日宣布与爱贝克思集团续约,23年1月3日宣布相信音乐版权回归,后续重点版权有望陆续回归,或丰富付费墙内容,驱动订阅用户增长。3)拥有完善独立音乐人体系,截至22年底已为超61.1万名注册独立音乐人提供服务。4)高用户参与度铸就良好的社区生态,22年每名日活跃用户于平台日均花费78.9分钟听歌,截至22年底,33.4%的音乐播放来自平台推荐。

社交娱乐业务快速发展,服务创新持续推进。1)22年社交娱乐业务实现收入52.9亿元,同比大幅度增长42.8%,在总收入占比上升至59%;受11月以来防疫政策调整带来的短期扰动,Q4社交娱乐业务增速略有放缓,但全年仍保持较快增长。2)社交娱乐业务付费用户数同比增长95%至133万人;月平均ARPPU为326元(yoy-27.2%),系用户规模的扩大稀释了头部付费用户占比。3)公司社交功能持续迭代,12月4日上线音乐社交App“妙时”,新增了同城、曲风等同好筛选条件,随着行业竞争加剧,社交产品商业化有待进一步验证。

盈利能力显著改善,22H2已实现扭亏为盈。公司持续推动业务规模扩大及版权成本结构优化,受益于音乐行业版权费用及付款结算模式趋于合理,毛利率由21年的2.0%提高至22年的14.4%,进而推动利润端超预期改善。

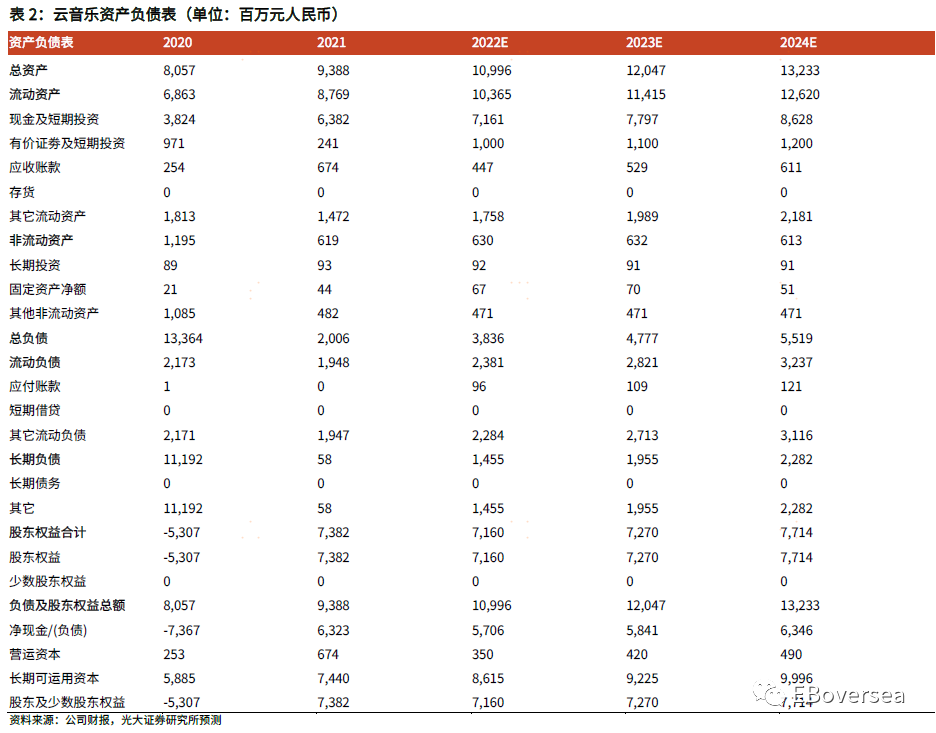

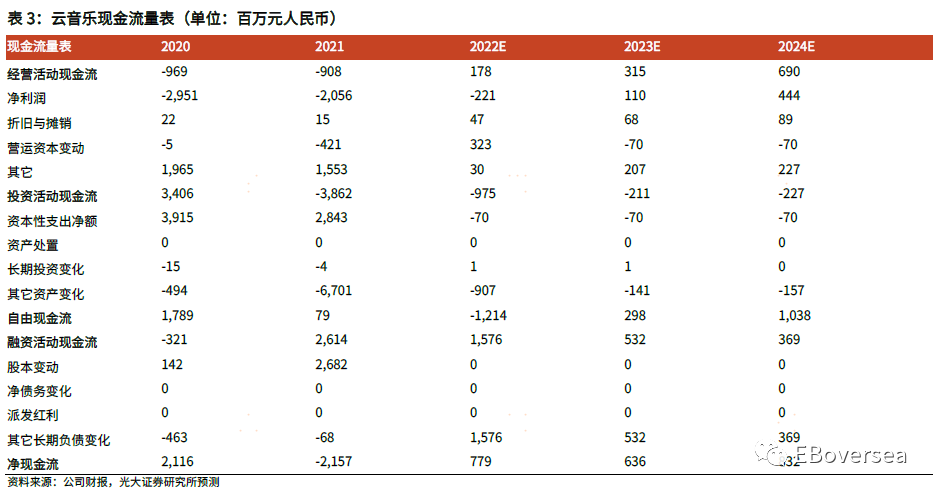

盈利预测、估值与评级:云音乐重视内容曲库完善,订阅收入延续量价双升;平台浓厚社区属性下用户维持高粘性,叠加社交属性产品创新,社交娱乐业务处于快速发展阶段;成本控制有力,亏损大幅度改善。考虑到社交业务面临的竞争压力,小幅下调23-24年营收预测至106.6/123.0亿元(与上次预测-7.3%/-11%);版权成本合理化带动盈利能力提高,上调23-24年经调整净利润预测至2.1/5.5亿元(上次预测-1.5/2.9亿元)。维持目标价102.71港元,维持“增持”评级。

风险提示:内容成本上升;用户付费率和ARPPU提升不及预期;直播监管收紧。

免责声明

[中东服务器网图文来源于网络,如有侵权,请联系删除]